|

|

|

. . ▶ ЗОЛОТО. GOLD-6.24 (GDM4). https://ru.tradingview.com/chart/XAUUSD/tuFea9L... 03.05.2024 г. на закрытии Срочного рынка МОЕХ после 23.45 мин. в рамках основной торговой системы (ТС) рыночным ордером был взят ЛОНГ по цене 2318.2 п.п. (информация о точке входа не постфактум была опубликована здесь на форуме сайта МФД 03 мая 2024 г. в 23:55 по мск.). . 06.05.2024 г. прибыль была зафиксирована на открытии Срочного рынка рыночным ордером по цене 2328.0 п.п. Профит от текущего трейда составляет 9.8 п.п. (+6,5%). . Информация о каждой точке входа по ТС размещается не постфактум. Соответственно, «фотошоп» прибылей по трейдам на 100% исключен. . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +47,1% . ▷СТАТИСТИКА ПО ТС НА ДОЛЛАРЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +4,5% . ▷ ЗОЛОТО ЗА 12 МЕСЯЦЕВ НЕПРЕРЫВНОГО ПРИМЕНЕНИЯ. ПРОФИТ +67,7% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +31,4% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +29,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 06 МЕСЯЦЕВ. ПРОФИТ СОСТАВЛЯЕТ +44,9% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 КВАРТАЛ 2023 Г. ПРОФИТ СОСТАВЛЯЕТ +10,9% . ▷НЕФТЬ С УДЕРЖАНИЕМ ПОЗИЦИИ В ТРИ ТОРГОВЫЕ СЕССИИ. ПРОФИТ +22,0% . ▷СТАТИСТИКА ПО ТС ЗА 1 КВАРТАЛ 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,1% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +92,8% . ▷СТАТИСТИКА ЗА I ПОЛУГОДИЕ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +82,6% . ▷СТАТИСТИКА ЗА I КВАРТАЛ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +70,2% . ▷ВЗЯТ ПРОФИТ +44,95% С ПЕРЕНОСОМ ЧЕРЕЗ ВЫХОДНЫЕ ВСЕГО ОДНИМ ТРЕЙДОМ . ▷НИ ОДНОГО УБЫТОЧНОГО ТРЕЙДА ПО ТС 12 МЕСЯЦЕВ ПОДРЯД. ПРОФИТ +194,9% . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА НЕФТИ: - 2018 г. в плюс закрыто 99,91% трейдов; - 2019 г. в плюс закрыто 100,0% трейдов; - 2020 г. в плюс закрыто 97,03% трейдов; - 2021 г. в плюс закрыто 96,87% трейдов; - 2022 г. в плюс закрыто 96,20% трейдов; - 2023 г. в плюс закрыто 94,50% трейдов. . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА ЗОЛОТЕ: — 2022 г. в плюс закрыто 100,00% трейдов. — 2023 г. в плюс закрыто 100,00% трейдов. . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТС ФЬЮЧЕРСА НА ДОЛЛАР США: — 2023 г. в плюс закрыто 100,00% трейдов. . Официальный Паблик с общедоступной информацией о торговых системах ★«DARK TRADING — РУССКОЯЗЫЧНОЕ СООБЩЕСТВО ТРЕЙДЕРОВ»★ . ▷ВЫСОКОФФЕКТИВНОЕ САМООБУЧЕНИЕ ТОРГОВЫМ СИСТЕМАМ АСЛАНА БЕРОЕВА

|

|

🐹Юнипро. 🥜Просили посмотреть, посмотрел. 🥜В моменте смотрит на 2,2+ как минималку хода. 🥜Так же тут старший треугольник, диапазон сужается и скоро будет развязка! 🥜В какую сторону она будет, вот загадка. Тут всё больше зависит от новостей. Думаю все знают чего ждут инвесторы, так что повторяться не буду! 🥜Сам рисковать для посиделок не рискну, а так спекулятивно можно поторговать в рамках этого треугольника! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🧮Рейтинг взятых движений по позиции в 2024 году в среднесрочном портфеле: 1. Росгосстрах +42,9% (8 заходов) 2. Диасофт +42% (1 заход) 3. АФК Система +33,1% (3 захода) 4. Аптека 36и6 +29,2% (3 захода) 5. ВК +28,8% (4 захода) 6. НПО Наука +25,9% (5 заходов) 7. ЕвроТранс +23% (3 захода) 8. Позитив +22,9% (3 захода) 9. Софтлайн +21,5% (1 заход) 10. Селигдар +20,8% (12 заходов) 11. Россети +20,5% (4 захода) 12. КарМаней +19,6%. (4 захода) 13. Европлан +19,5 (1 заход) 14. Яндекс +18% (1 заход) 15. ВХЗ +15,4 (5 заходов) 16. ГлобалТранс +15% (4 захода) 17. Авангард +12,8% (4 захода) 18. Лента +12,5% (1 заход) 19. ОАК +10,3% (1 заход) 20. Ренессанс +10% (2 захода) 21. HHRU +10% (2 захода) 22. Ростелеком +9,7% (1 заход) 23. ВУШ +9,5% (1 заход) 24. ММК +9% (2 захода) 25. НЛМК +8,6 (1 заход) 26. Русс-Инвест +8,1% (3 захода) 27. Озон +7% (2 захода) 28. ЭсЭфАй +6,7% (1 заход) 29. Северсталь +6,6% (1 заход) 30. Диод +6,5% (2 захода) 31. РусГидро +6,4% (1 заход) 32. Светофор +6,3% (1заход) 33. ВТБ +6,2% (3 захода) 34 Хэндерсон +6% (1 заход) 35. Астра +5,8% (3 захода) 36. Росдорбанк +5,5% (1 заход) 37. Наука-Связь +5% (2 захода) 38. Арсагера +4,7% (1 заход) 39. Генетико +4,3% (1 заход) 40. Gemc +4% (1 заход) 41. Эн+ +3,5% (1 заход) 42. Русал +3,4% (1 заход) 43. Ренессанс +3,2% (1 заход) 44. СахалинЭнерго +3% (1 заход) 45. ФиксПрайс +3% (1 заход) 46. МТС +2,5% (1 заход) 47. Росинтер +2,5% (1 заход) 48. ОГК-2 +2% (1 заход) 49. Соллерс +1,5% (1 заход) 50. ТЗА +1,7% (1 заход) 51. Новатэк +1,1% (1 заход) 52. Самолёт +1% (1 заход) *Заход - это полный цикл открытия (набора) позиции и еë полное закрытие. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

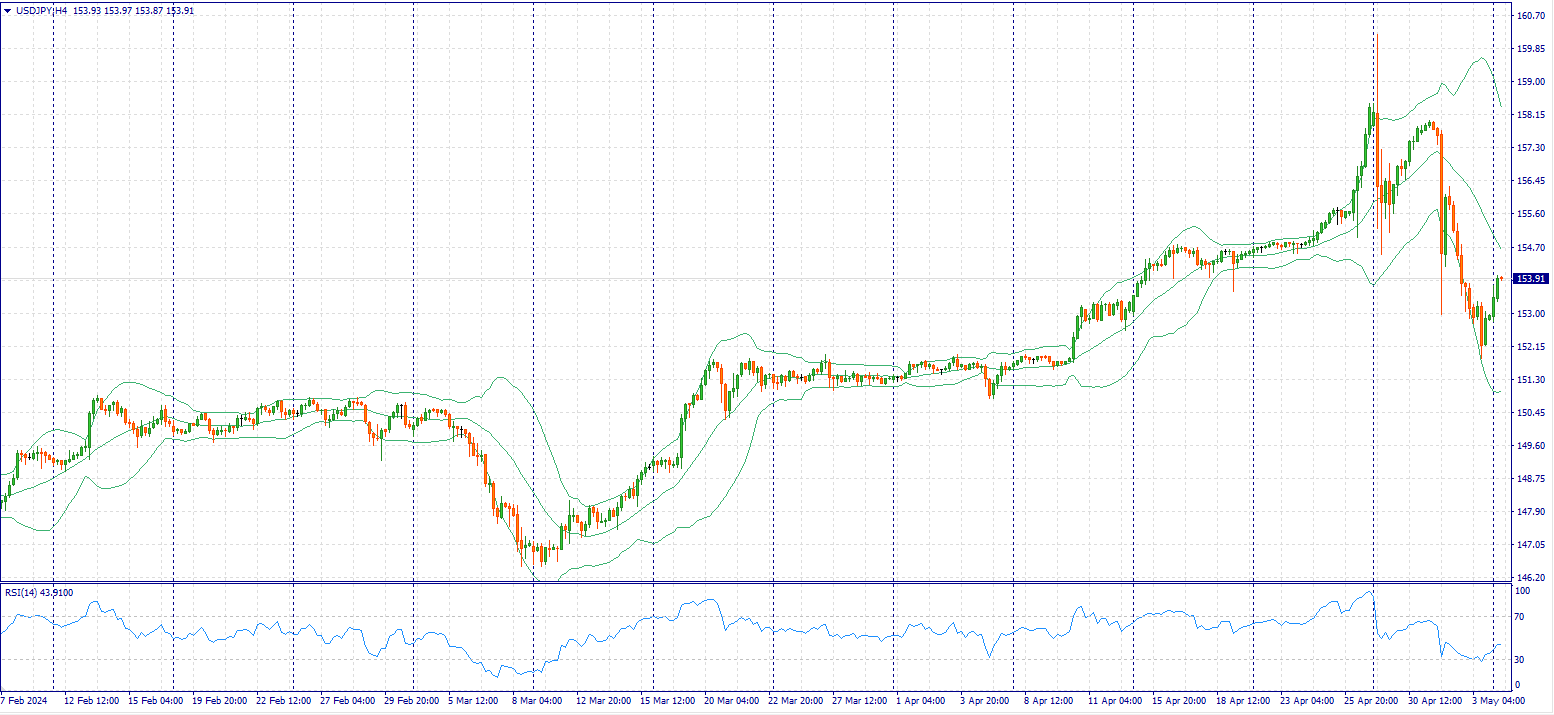

USDJPY:

Пара USD/JPY прервала трехдневную полосу неудач во время азиатских торгов в понедельник. Росту пары способствовал умеренный отскок доллара США (USD) и комментарии министра финансов США Джанет Йеллен о потенциальных интервенциях Японии на прошлой неделе. В настоящее время пара торгуется в районе 153,55, прибавив за день 0,35%. Министр финансов США Джанет Йеллен в выходные отметила резкие колебания стоимости японской иены на прошлой неделе, но отказалась комментировать, проводила ли Япония интервенции для поддержки валюты. "Я не собираюсь комментировать, проводили они интервенцию или нет", - сказала Йеллен. За последние два года ее комментарии по поводу предполагаемых японских интервенций были разными, и часто она делала акцент на соглашении Группы семи в поддержку рыночных валютных курсов. Йеллен подчеркнула, что интервенции должны быть направлены только на снижение волатильности рынка, а не на манипулирование валютными курсами. Между тем, министр финансов Японии Шуничи Судзуки не подтвердил информацию об интервенциях, как сообщает Bloomberg. Растущие предположения о том, что Федеральная резервная система (ФРС) США снизит процентную ставку в сентябре после выхода более слабых, чем ожидалось, данных по занятости в США, оказали давление на доллар США. По данным инструмента CME Fedwatch, сейчас трейдеры оценивают вероятность того, что в июне ставка ФРС не изменится, в 85,5%, в то время как вероятность сентябрьского снижения ставки выросла до 90%. Вышедший в пятницу отчет по занятости в США намекнул на замедление темпов роста американской экономики. Число занятых в несельскохозяйственном секторе (NFP) в апреле увеличилось на 175 тысяч с 315 тысяч в марте (пересмотрено с 303 тысяч), не дотянув до прогноза в 243 тысячи. Этот показатель стал самым низким с октября 2023 года. Уровень безработицы в апреле вырос до 3,9%, а средняя почасовая заработная плата упала на 3,9% в годовом исчислении. Наконец, индекс PMI для сферы услуг от ISM США опустился на территорию сокращения, упав с 51,4 в марте до 49,4 в апреле, что ниже рыночной оценки в 52,0. Торговая рекомендация: Торговля ордерами на покупку при достижении цены 154.10. Продаем при уровне цен 152.80. Подключайте 101% под просадку и торгуйте с удвоенным депозитом! Бонусные средства помогут увеличить прибыль или выдержать внезапную просадку! Больше аналитической информации Вы можете найти на нашем сайте

|

|

.png)

Когда приходит время для глобальных изменений в вашем доме, капитальный ремонт от компании Профистрой становится идеальным решением для жителей Сургута. Это не просто обновление интерьера, это полное преображение вашего жилища, выполненное с учетом всех ваших желаний и требований. Стоимость услуги начинается всего от 8.000 рублей, но включает в себя множество работ, которые преобразят ваше пространство до неузнаваемости. Наша команда – это профессионалы с многолетним опытом, которые гарантируют высочайшее качество и долговечность каждого элемента ремонта. Вот что мы предлагаем в рамках капитального ремонта: Демонтаж старых покрытий: Мы начинаем с чистого листа, удаляя все старые отделочные материалы для качественной подготовки поверхностей к новому облику. Выбор материалов: Мы поможем вам подобрать идеальные материалы, которые будут соответствовать вашим вкусам и бюджету, обеспечивая при этом долговечность и эстетику. Стяжка пола и монтаж перегородок: Создание идеально ровных полов и умное зонирование пространства для комфортной и функциональной жизни. Штукатурка стен: Мы используем армирующую сетку для дополнительной прочности стен, что гарантирует их долговечность. Коммуникации: Полная разводка всех необходимых коммуникаций, от электрики до отопления, выполняется в соответствии с последними стандартами безопасности и эффективности. Гидроизоляция и утепление: Мы защитим ваш дом от влаги и холода, улучшив при этом его энергоэффективность. Шумоизоляция: Обеспечим тишину и спокойствие в вашем доме, благодаря качественной шумоизоляции. Отделочные работы: Мы внимательно отнесемся к каждому этапу отделки, от выравнивания полов до финишной обработки стен и потолков. Укладка плитки и напольных покрытий: Современные технологии позволяют нам достигать идеального результата в укладке плитки и других напольных покрытий. Монтаж сантехники и электрофурнитуры: Установим все необходимое оборудование для вашего удобства и комфорта. Работы по дизайн-проекту: Воплощение вашего индивидуального дизайн-проекта или помощь в его создании. В Профистрой мы не просто выполняем ремонт – мы создаем дом вашей мечты. Обращаясь к нам, вы получаете гарантию качества, внимание к мельчайшим деталям и уверенность в том, что каждый аспект вашего нового интерьера будет отражать вашу индивидуальность и вкусы. Свяжитесь с нами сегодня, чтобы начать путь к преобразованию вашего дома в Сургуте.

Контакты компании Сайт Телефон: 8 (982) 519-93-33 8 (3462) 999-333 Другие социальные сети: ВКонтакте Одноклассники Отзывы на Яндексе

|

|

🐹Росинтер. 🥜Две ближайшие идеи отлично отработали в данной бумаге и несмотря на то, что бумага вывалилась под трендовую, пока ничего страшного тут не вижу. 🥜Бумага завязалась на свежеиспеченной поддержке и сейчас пришла на неё. 🥜Недавний отчёт способен поддержать котировку, ну и на случай провала, мощная поддержка находится не особо далеко, в отличае от многих малоликвидок. 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Самолёт. 🥜Ничего не менял на прошлом рисунке, лишь добавил красную линию - предыдущий минимум. 🥜Итак суть была в том, что как только началась волна снижения к предыдущей волне роста, я поставил знак вопроса, мол где сформируется новый минимум и если в структуре свежеиспечонной ростовой тенденции, то следующая волна роста пойдёт на предыдущий перехай. 🥜Как мы видим волна снижения затянулась, тут ещё подсобила и конъюктура рынка, очень не кстати!((( Но и соответственно новый минимум пока не сформирован!!! 🥜Сейчас цена пришла к одной из трендовых, посмотрим будет ли на ней реакция, это ведь тоже один из вариантов поддержки. Ну и плюс самое важное не уехать ниже красной линии. Пока цена выше, мы в действующей тенденции и пока с точки зрения структуры всё нормально. 🥜Я в этой бумаге не хочу спекулировать, надоело, хочется что-то подержать, соответственно на этих волнах я и не выскакивал. Уверен, что ростовые триггеры будут постепенно реализовываться и на дистанции всё встанет на свои места, а котировки увидим значительно выше! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Генетико. 🥜Важный момент для бумаги. Бумага отстоялась, нащупала локальную поддержку. Две растущие свечи это хороший знак. Есть шанс выйти из под сползания и дать профит! 🥜Минимальная цель в таких случаях классическая, до половины волны снижения! 🥜Если же нет, планы не поменялись, добор не раньше основной трендовой! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 🇷🇺 $LKOH - закрытие реестра по дивидендам 498,00 руб (дивгэп). 🇷🇺 MVID - СД М.видео. В повестке вопрос об увеличении уставного капитала путём размещения дополнительных обыкновенных акций. 🥜Друзья, ничего не бывает вечным! Вот и на этой неделе традиция растущих понедельнов прервалась вчера. Рынок был достаточно слабоват за исключением некоторых секторов типа золотодобытчиков и электриков, ну и некоторых частных историй типа Соллерса. Пара идей в Тиньке и Науке дали движение, что на преимущественно снижающихся бумагах приемлемый результат. 🥜В очередной раз не даётся Русс-Инвест и если первый фикс вышел отличным и удалось купить по цене прежней покупки, то вот второй выход оказался крайне неудачным. Сложная для меня бумага. В неё надо верить, но психологически моя вера в ней слаба и с этим врят ли чего поделаешь. От сюда и такое количество ранних выходов из бумаги! 🥜По новостям сегодня совсем скудновато, возможно подкинут чего-нибудь по ходу дня. 🥜От торгов не жду сегодня чего-то выдающегося. Думаю, что вновь будет преимущественно слабость в бумагах, её разбавят наверняка например теже электрики. Они сейчас на коне. По многим сильные отчёты, друг за дружкой рекомендации по дивам, так что им падать не с руки, максимум мимолётные проливчики. Но имейте ввиду, перед дивами и после коррекция в них будет и скорее всего добротная!!! Ближайший интерес это Ценр и Приволжье, если ничего не путаю, то рекомендация по дивам 8ого мая, а ожидания от неё большие, но её даже особо и не разгоняли на удивление, так что при удачной рекомендации можем получить Урал 2.0! 🥜По торговле. Начал по тихоньку точечно добирать снижающиеся активы. Не тороплюсь потихоньку, скурпулёзно. Вот сегодня например это может быть Наука-Связь если ещё даст хода процента на два, там будет низ ценового диапазона. Так же присматриваю за Росгосстрахом, Русс-Инвестом и Селигдаром для перезахода. Так же смотрю за Росинтером. Из ликвида пока ничего не прильщает из того чего нет!) 🍀Всем удачных торгов!) 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Событие, на которое следует обратить внимание сегодня: 15:30 GMT+3. EUR - Изменение объема розничной торговли EURUSD:

Пара EURUSD прервала свою четырехдневную победную серию, торгуясь около отметки 1.0760 в азиатские часы во вторник. Однако евро нашел поддержку в более высоких, чем ожидалось, данных по индексу менеджеров по закупкам (PMI) Еврозоны, опубликованных в понедельник. Позднее, во вторник, на предстоящей европейской сессии будут опубликованы данные по розничным продажам. Эти данные дадут представление о краткосрочных показателях сектора розничной торговли, на долю которого приходится около 5% от общей добавленной стоимости в экономике Еврозоны. В понедельник, по сообщению Bloomberg, главный экономист Европейского центрального банка (ЕЦБ) Филип Р. Лейн заявил, что последние данные по Еврозоне повысили его уверенность в том, что инфляция вернется к целевому уровню 2%, а значит, повысят вероятность первого снижения процентной ставки в июне. В интервью испанской газете El Confidencial Лейн сослался на отчет о потребительских ценах, опубликованный на прошлой неделе, который показал, что давление в секторе услуг ослабло впервые с ноября. Лейн назвал это событие "важным начальным шагом на следующем этапе снижения инфляции". В апреле индекс PMI сферы услуг еврозоны HCOB увеличился, показав самый сильный рост почти за год, превысив первоначальную оценку. Значительную роль в увеличении объемов производства сыграло повышение спроса: объемы новых заказов росли самыми быстрыми темпами с мая прошлого года. По сообщению Bloomberg, глава Федеральной резервной системы (ФРС) Ричмонда Томас Баркин заявил в понедельник, что повышение процентных ставок будет способствовать дальнейшему снижению темпов экономического роста в США и поможет ослабить инфляционное давление, приблизив его к целевому уровню центрального банка в 2%. Баркин также подчеркнул, что устойчивый рынок труда дает Федеральной резервной системе возможность убедиться в том, что инфляция последовательно снижается, прежде чем рассматривать вопрос о снижении стоимости заимствований. Однако он предупредил, что сохраняющаяся инфляция в жилищном секторе и секторе услуг представляет собой риск сохранения высокого уровня роста цен. Восходящая коррекция доллара США (USD) оказывает давление на пару EUR/USD. Однако более мягкие данные по занятости в США, опубликованные в пятницу, возродили надежды на возможное снижение процентных ставок Федеральной резервной системой (ФРС) в 2024 году. Это повысило склонность инвесторов к риску и, как следствие, снизило курс доллара США по отношению к евро. Торговая рекомендация: Торговля преимущественно ордерами на покупку при уровне цен 1.0790. Рассматриваем ордера на продажу при уровне цен 1.0745. До 20$ за каждый лот реальными средствами - получайте гарантированный доход подключив акцию Cashback! Больше аналитической информации Вы можете найти на нашем сайте

|

|

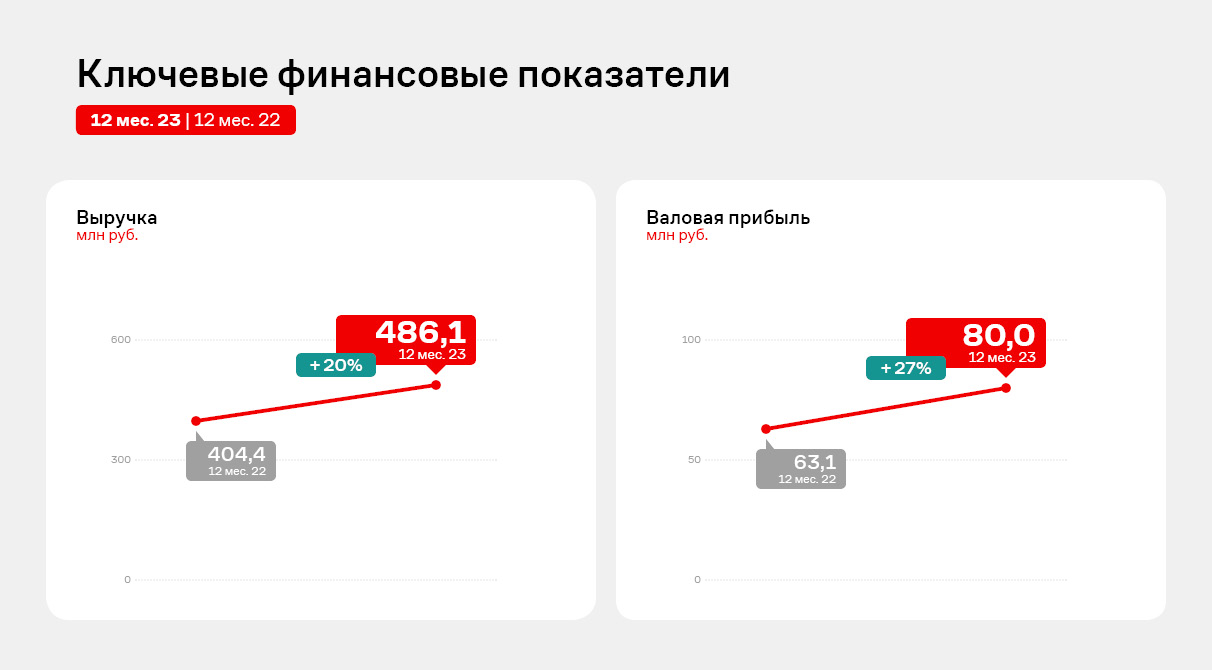

По итогам 2023 года эмитент смог увеличить объемы выручки на 20% к аналогичному периоду прошлого года до 486,1 млн руб. Прибыль от реализации, валовая прибыль и EBITDA adj также продемонстрировали рост более чем на 20%. Восстановление объемов выручки ООО ПК «СМАК» по итогам 12 месяцев 2023 года обусловлено рядом факторов. Так, во втором полугодии 2023 года вырос спрос на лососевую икру, на которую произошло умеренное снижение цены из-за успешной путины. Благодаря возможности гибкого управления линейкой продукции эмитент предугадывает тренды, оперативно реагирует на изменения рыночных настроений, предлагая потребителям наиболее востребованный ассортимент. Также компания расширяет и оптимизирует портфель покупателей: во втором полугодии осуществились первые отгрузки продукции в крупнейшую федеральную торговую сеть «Магнит». Эмитент продолжает вести активную работу по оптимизации себестоимости. Это положительно влияет на валовую прибыль, которая в отчетном периоде достигла 80 млн руб., увеличившись на 26,8% к АППГ.

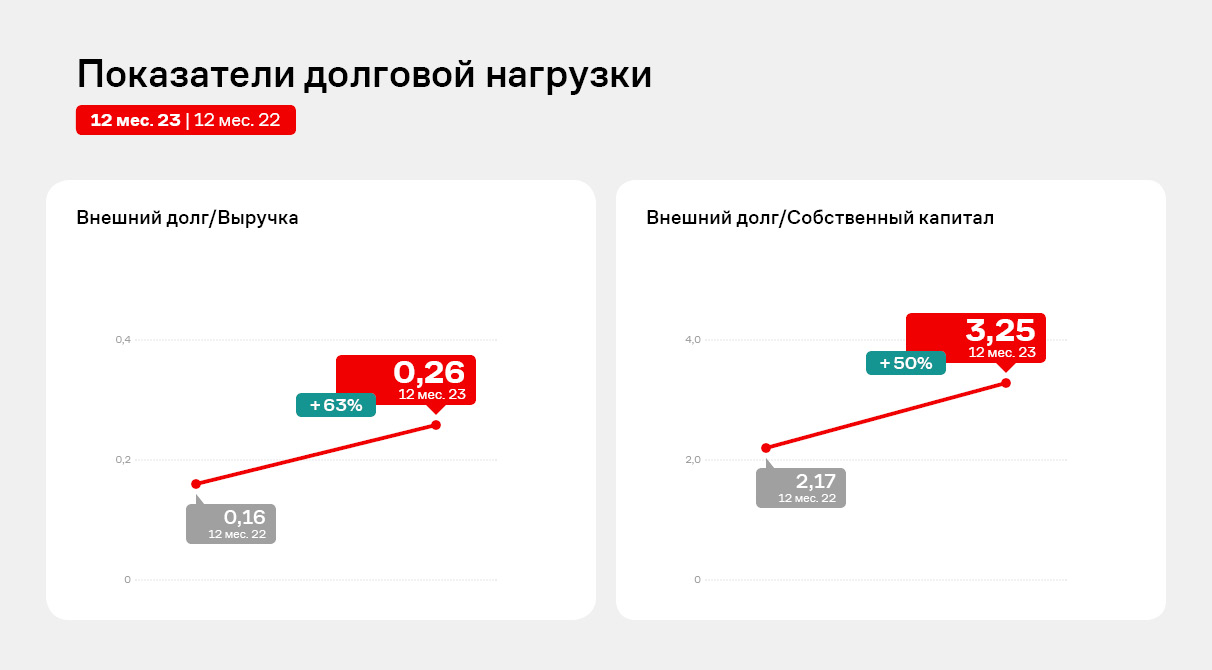

Долговая нагрузка компании состоит из внешнего долга и долга перед собственником. На конец отчетного периода общая сумма задолженности составила 273,9 млн руб., увеличившись на 28,5% к АППГ за счет привлечения нового облигационного займа в 2023 году в размере 60 млн руб. Все долговые коэффициенты продолжают оставаться на приемлемом уровне, за исключением показателя «Внешний долг/Собственный капитал». Однако в последующих отчетных периодах показатель будет постепенно усиливать свое значение за счет ежеквартальной амортизации первого облигационного займа.

Завершенный 2023 года был ознаменован для ООО ПК «СМАК» рядом достижений. Была проведена реконструкция производства, техническое перевооружение завода. Эмитент вывел на рынок ключевую товарную позицию — ястычную лососевую икру, которая является продуктом собственной засолки компании. Дополнительно было запущено производство позиции эконом-сегмента — структурированной (имитированной) лососевой икры с добавлением натуральной.

|

|

В период азиатской торговой сессии вторника Резервный банк Австралии проведёт своё очередное – майское – заседание. Формальные итоги этой встречи предрешены: регулятор наверняка сохранит все параметры денежно-кредитной политики в прежнем виде. Данный факт не окажет какого-либо значимого влияния на пару aud/usd. Всё внимание трейдеров будет приковано к формулировкам сопроводительного заявления и риторике главы РБА Мишель Буллок. Предварительные сигналы фундаментального характера позволяют предположить, что Резервный банк ужесточит свою позицию. Основная причина – рост инфляции. Согласно обнародованным в апреле данным, мартовский индекс потребительских цен ускорился до отметки 3,5% в месячном исчислении при прогнозе 3,4%. На протяжении трёх предшествующих месяцев показатель выходил на уровне 3,4%, и март должен был стать четвёртым месяцем в этом ряду. Однако вопреки прогнозам индекс ускорился и обновил максимум с ноября прошлого года. В «зелёной зоне» вышли и данные по росту инфляции за первый квартал. В годовом выражении индекс потребительских цен в Австралии вырос на 1,0% при прогнозе роста на 0,8% (после достаточно резкого спада в 4 квартале до 0,6%). В квартальном исчислении показатель также вышел в зелёной зоне, оказавшись на отметке 3,6%, тогда как большинство экспертов прогнозировало его спад до 3,4%. Рынок труда также не способствует смягчению позиции РБА. В частности, показатель прироста числа занятых в позапрошлом месяце снизился всего на 6 тысяч (сокращение числа рабочих мест привело к незначительному повышению уровня безработицы). Но здесь есть один немаловажный нюанс: количество занятых полный рабочий день увеличилось почти на 28 тысяч (27,9 тыс.), тогда как частичная занятость сократилась на 34,5 тысячи. О чём говорят эти цифры? Прежде всего о том, что перспективы смягчения монетарной политики отодвинулись далеко за горизонт. Резервный банк (как минимум) будет придерживаться выжидательной позиции, озвучивая при этом «умеренно-ястребиную» риторику. Такое сочетание может оказать поддержку оззи. Но некоторые эксперты допускают и более радикальный вариант развития событий. В частности, валютные стратеги Capital Economics предупредили своих клиентов о том, что австралийский регулятор может завтра повысить процентную ставку на 25 базисных пунктов. Это будет действительно неожиданное решение, так как буквально на предыдущем заседании РБА регулятор исключил из текста сопроводительного заявления формулировку о возможном ужесточении денежно-кредитной политики (то есть убрал фразу о том, что «дальнейшее повышение процентной ставки может быть целесообразным»). Другими словами, Резервный банк фактически поставил точку в цикле ужесточения ДКП, но теперь снова может сделать разворот на 180 градусов. По мнению экспертов Capital Economics, такой сценарий вполне вероятен, учитывая факт того, что инфляция оказалась более устойчивой и высокой, чем ожидал Центробанк. А рынок труда и заработная плата в секторе услуг могут сохранять давление на цены «в течение более длительного срока». Аналитики даже приводят исторические аналогии, указывая, что за последние 25 лет Резервный банк 7 раз прибегал к повышению процентной ставки, когда урезанная средняя (trimmed mean) квартальная инфляция составляла не менее 1%. С 1999 года было всего три исключения в этой закономерности. Одно из них – на финальном этапе пандемии коронавируса, в начале 2022 года. Стоит отметить, что, согласно последним данным, в марте этот показатель (trimmed mean) составил 1,0% при прогнозе 0,8%. И всё же базовым сценарием майского заседания является сохранение статус-кво по ставке и ужесточение риторики – как в контексте сопроводительного заявления, так и в контексте заявлений главы ЦБ. Это означает, что регулятор вернёт в текст итогового коммюнике фразу о том, что Резервный банк может повысить процентную ставку в случае такой необходимости. Это стандартная формулировка, на которую долгое время никто не обращал внимание. Но её «реинкарнация» – это совершенно иное дело. Это ястребиный сигнал, который рынок вряд ли проигнорирует. Таким образом, итоги майского заседания РБА, вероятней всего, будут носить ястребиный характер. Но для усиления северного тренда покупателям aud/usd нужны чёткие мессиджи о том, что Центробанк может прибегнуть к ужесточению монетарной политики (зафиксированные либо в сопроводительном заявлении, либо риторикой Буллок). В ином случае австралийский доллар станет жертвой завышенных ожиданий рынка. С точки зрения техники пара aud/usd на дневном графике находится между средней и верхней линиями индикатора Bollinger Bands, а также над всеми линиями индикатора Ichimoku (в том числе облака Kumo), который демонстрирует бычий сигнал «Парад линий». Ближайшей целью северного движения выступает отметка 0,6650 (верхняя линия Bollinger Bands на D1). Основная цель расположена на сто пунктов выше, то есть на отметке 0,6750, которая соответствует верхней линии Bollinger Bands, но уже на недельном графике.

|

|

Мы начинаем аналитическое покрытие компании ХЭНДЕРСОН ФЭШН ГРУПП (HENDERSON)- крупнейшего федерального ритейлера мужской моды. Начав свой путь от импортера и оптового дистрибьютора, на сегодняшний день HENDERSON управляет 160 собственными салонами моды, расположенными в 64 городах России, а также присутствует на крупнейших маркетплейсах страны. Компания имеет в собственном управлении два высокотехнологичных распределительных центра общей площадью 11 500 кв.м.; сеть реализации представлена салонами и собственным интернет-магазином. Заказы по пошиву одежды размещаются на зарубежных фабриках, сама продукция позиционируется как «доступный люкс», предлагая качество на уровне премиального сегмента по ценам среднего сегмента. В ноябре 2023 г. компания провела IPO, разместив 4,4 млн штук за счет дополнительной эмиссии, еще 444 тыс. акций были размещены мажоритарным акционером для создания дополнительной ликвидности на вторичном рынке. Цена размещения составила 675 руб. Общий размер IPO составил 3,8 млрд руб. с учетом размера стабилизационного пакета, а доля акций Компании в свободном обращении составила 13,9% от увеличенного акционерного капитала Компании. Перейдем к рассмотрению отчетности по итогам 2023 г. См. таблицу: https://bf.arsagera.ru/henderson_feshn_grupp_hn... В отчетном периоде компания смогла нарастить выручку на 34,8% до 16,8 млрд руб. Основными драйверами роста стали увеличение онлайн-продаж через собственный интернет-магазин и на ведущих маркетплейсах, а также продаж в собственных салонах на фоне роста трафика и увеличения количества единиц проданных изделий. Доля онлайн-продаж в общей выручке по итогам 2023 года достигла 17,1% (2,9 млрд руб.). Увеличение доли почти на 3 п.п. было связано с активным развитием омниканальной модели, в частности, с ростом выкупа интернет-заказов в салонах, повышением уровня обслуживания через собственный интернет-магазин и развития сотрудничества с ведущими маркетплейсами страны. Выручка собственной сети розничных салонов по итогам года продемонстрировала рост более чем на 34%: показатель достиг почти 14 млрд руб. Выручка сопоставимых салонов (LFL-выручка) выросла за 2023 год более чем на 27% и превысила 10 млрд руб. Общая торговая площадь увеличилась на 18,7% и составила 48 800 кв.м. По итогам 2023 г. продажи изделий составили 5,5 млн единиц (+26%). Данные результаты были достигнуты благодаря переотркытию действующих салонов старой концепции в новый флагманский формат с увеличением их площади и предоставлением более широкого ассортимента и стилей. Операционные расходы выросли меньшими темпами (+29,8%), составив 12,2 млрд руб. В итоге операционная прибыль увеличилась в полтора раза, составив 4,6 млрд руб. Операционная маржа за год выросла с 24,4% до 27,2%. В блоке финансовых статей отметим сократившийся более чем в два раза долг (с 4,4 млрд руб. до 2,1 млрд руб.), обслуживание которого обошлось компании в 405,5 млн руб. Величина арендных обязательств, напротив, возросла с 6,0 млрд руб. до 7,6 млрд руб., по которым компания начислила 755,4 млн руб. процентных расходов. Еще 428,2 млн руб. составили отрицательные курсовые разницы по выраженным в валюте кредиторской задолженности, денежным средствам, обязательствам по аренде и заемных средствам. В итоге чистая прибыль компании составила 2,4 млрд руб. (+28,4%). В апреле текущего года Совет директоров компании дал рекомендацию по дивидендам за первый квартал текущего года в размере 30 руб. на акцию. Согласно принятой дивидендной политике компания планирует возвращать своим акционерам ежегодно не менее 50% от чистой прибыли по МСФО при соблюдении коэффициента Чистой задолженности к EBITDA менее 2,5. Сами выплаты предполагается производить дважды в год. Ниже представлены наши прогнозы ключевых финансовых показателей компании на текущий год. См. таблицу: https://bf.arsagera.ru/henderson_feshn_grupp_hn... На данный момент акции HENDERSON торгуются исходя из P/E около 8,3 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Мы начинаем аналитическое покрытие компании «ЕвроТранс», осуществляющей деятельность по управлению сетью АЗК (автозаправочных комплексах) в Москве и Московской области под брендом ТРАССА. Компания занимается розничной продажей топлива основных марок и более 10 000 наименований товаров на современных АЗК , оптовой продажей топлива с собственной нефтебазы, продажей стеклоомывающей жидкости собственного производства, перевозкой топлива собственными бензовозами, а также оказывает услуги по проектированию и строительству АЗК. В настоящий момент активы ПАО «ЕвроТранс» включают 55 АЗК, 4 ресторана при АЗК, 10 ЭЗС (электрозарядных станций), нефтебазу, фабрику-кухню, завод по производству стеклоомывающей жидкости и бензовозный парк. В 2023 г. компания выкупила 53 ранее арендовавшихся АЗК у структур Газпромбанка, а также провела модернизацию части указанных объектов, следствием чего стало удвоение находящихся на балансе основных средств. В ноябре 2023 г. компания провела IPO, в ходе которого разместила допэмиссию акций по цене 250 руб. В общей сложности было привлечено около 13,5 млрд руб. Большую часть этих средств предполагается на строительство новых и реконструкцию существующих АЗС, чтобы запустить в работу универсальные АЗК с наличием быстрых электрозарядных станций (ЭЗС) мощностью не менее 150 кВт, заправки газом, а также продажи традиционных дизельного топлива и бензинов. Остальную часть привлеченных средств планируется направить на досрочный выкуп АЗК из лизинга. Согласно принятой стратегии развития в ближайшие годы ЕВРОТРАНС планирует формирование сети универсальных автозаправочных комплексов (АЗК) на территории Москвы и Московской области, включающих в себя возможность одновременной продажи максимального количества видов топлива (энергии) для автотранспорта, а также обеспечивающий продажу товаров в супермаркетах при АЗК и сети кафе при АЗК. На универсальных АЗК предусматривается заправка автомобилей всеми видами бензинов, дизельным топливом, всеми видами газа и зарядка электричеством. Ожидается, что новый формат заправочных станций поможет максимизировать доходы и поддерживать их в долгосрочном периоде в условиях трансформации транспорта и перехода на альтернативные источники энергии. Стратегией развития предусматривается существенное увеличение электро- и газозаправочных станций, а также повышение доли в выручке нетопливных доходов (кафе,супермаркеты). Ожидается ,что рентабельность по EBITDA на всем горизонте прогнозирования будет находиться в диапазоне 10-12%. Перейдем к рассмотрению отчетности компании по итогам 2023 г. См. таблицу: https://bf.arsagera.ru/evrotrans_eutr/itogi_202... Как видно из представленных данных, ключевые финансовые показатели компании показали кратный рост, отразив существенный рост продаж, главным образом, в оптовом сегменте. Оборотной стороной стало существенное увеличение кредитного портфеля компании, ставшее следствием выкупа части арендованных основных средств. Добавим, что по итогам 9 месяцев 2023 г. акционерам было выплачено 8,88 руб. на акцию. Ожидается, что по итогам 2023 г. компания направит на дивиденды около 4,1 млрд руб. Согласно принятому положению о дивидендной политике акционерам будет выплачиваться не менее 40% чистой прибыли по МСФО. При этом текущим бизнес-планом предусматривается выплата к 2026 г. не менее 50%, а к 2032 г. - не менее 40%. Ниже представлен наш прогноз ключевых финансовых показателей компании на текущий год. См. таблицу: https://bf.arsagera.ru/evrotrans_eutr/itogi_202... На данный момент акции ЕвроТранса торгуются исходя из P/E 2024 около 6,2 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig...

|

|

Компания «Татнефть» раскрыла выборочные операционные показатели и консолидированную финансовую отчетность по МСФО за 2023 г. См. таблицу: https://bf.arsagera.ru/dobycha_pererabotka_neft... Общая выручка компании выросла на 11,3%, составив 1,6 трлн руб., что, на наш взгляд, связано с более высокими рублевыми ценами на нефть и нефтепродукты, а также увеличением объемов продаж нефтепродуктов. От продажи нефти компания заработала 577,4 млрд руб. (+8,3%) (исключая межсегментные продажи и корпоративную реализацию ), от реализации нефтепродуктов - 892,7 млрд руб. (+12,7%). На нефть, реализованную на внутреннем рынке, пришлось 41,4% всей выручки от реализации, на экспортированную в страны дальнего зарубежья нефть – 58,6% выручки сегмента. Свыше 64% доходов от переработки нефти составила реализация нефтепродуктов на внутреннем рынке - 573,1 млрд руб. Экспорт нефтепродуктов в страны дальнего зарубежья принес 33,7% от сегментной выручки - 300,9 млрд руб., реализация в СНГ -2,0% или 18,7 млрд руб. Сегмент, связанный с производством шин, принес 22,6 млрд руб. доходов. Падение прочей выручки на 5,2% до 96,6 млрд руб. было связано со снижением продаж прочей продукции, произведенной на предприятиях нефтегазохимического бизнеса компании. Операционные расходы в отчетном периоде выросли на 20,0% до 1,2 трлн руб. на фоне скачка в стоимости приобретенных нефти нефтепродуктов (со 135,2 млрд руб. до 306,4 млрд руб.). Величина амортизационных отчислений выросла на 26,2%, составив 60,6 млрд руб. на фоне увеличения стоимости основных средств. Коммерческие и административные расходы возросли на 42,4% до 97,6 млрд руб. Обесценение поисковых активов и основных средств за год увеличилось почти в три раза до 14,2 млрд руб. На этом фоне примечательным выглядит снижение по крупнейшей статье затрат - налоговых платежей. Отрицательная динамика по данной статье вызвана в основном снижением котировок на нефть, учитываемых в ставке налога на добычу полезных ископаемых, применением режима НДД в ряде участков недр в Республике Татарстан, а также влиянием механизма «возвратного акциза»: в отчетном году компания получила соответствующее возмещение в сумме 279,0 млрд руб. (столько же - годом ранее). В итоге операционная прибыль сократилась на 10,9%, составив 356,6 млрд руб. Среди прочих моментов отметим отраженные в отчетности положительные курсовые разницы (25,0 млрд руб.). Убыток от банковских операций (банковская группа Зенит) составил 7,9 млрд руб. против 2,2 млрд руб. годом ранее. Сумма полученных процентов выросла на треть на фоне увеличения процентных ставок. Долговая нагрузка компании за год увеличилась с 17,2 млрд руб. до 43,2 млрд руб., а ее обслуживание обошлось в 2,2 млрд руб. В итоге чистая прибыль компании выросла на 1,2%, составив 287,9 млрд руб. Добавим, что Совет директоров компании рекомендовал акционерам утвердить размер финальных дивидендов п в размере 25,17 руб. на одну привилегированную и обыкновенную акцию. По итогам вышедшей отчетности мы понизили прогноз финансовых показателей компании на всем временном окне, на фоне корректировки операционных расходов и уточнения затрат по уплате налогов. В результате потенциальная доходность акций компании сократилась. См. таблицу: https://bf.arsagera.ru/dobycha_pererabotka_neft... На данный момент обыкновенные акции Татнефти торгуются исходя из P/BV 2024 около 1,3 и продолжают входить в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Компания «ПИК-специализированный застройщик» (ПИК-СЗ) раскрыла консолидированную отчетность за 2023 г. К сожалению, публикация отчетности не сопровождалась раскрытием операционных показателей, данных за сопоставимый период, а также отчета оценщика, что в значительной степени девальвировало ценность оглашенных результатов. Напомним, что при оценке строительных компаний мы не придаем слишком большого внимания международной отчетности в силу присущих ей специфических недостатков. В большей степени мы используем ее для общего контроля над выполнением строительной компанией ряда показателей (объемы строительства, объемы передачи жилья, величина долга и т.д.). Именно стоимость портфеля проектов лежит в основе наших оценок привлекательности акций строительных компаний. См. таблицу: https://bf.arsagera.ru/stroitelstvo_nedvizhimos... Согласно данным отчетности, общая выручка компании составила 585,3 млрд руб. На операционном уровне была зафиксирована прибыль в размере 121,8 млрд руб. Отрицательное сальдо в блоке финансовых статей было обусловлено внушительным объемом уплаченных процентов по кредитам. Долговая нагрузка компании составила внушительную сумму - 661,0 млрд руб., подавляющая часть которой приходится на проектное финансирование. Помимо этого, компания отразила потери в 9,9 млрд руб. в качестве убытка по курсовым разницам от пересчета баланса по валютным облигациям. Отметим также наличие прочих расходов в размере 11,0 млрд руб., большая часть которых приходится на резервы и списания по активам и судебным разбирательствам. В итоге чистая прибыль компании составила 52,3 млрд руб. Из прочих моментов отметим продолжающиеся операции компании по выкупу собственных акций: в течение 2023 г. было выкуплено бумаг на сумму 22,4 млрд руб. Помимо этого, в рамках сделки РЕПО компания продала собственные акции за 4,0 млрд руб. с одновременным принятием обязательств по их обратному выкупу в текущем году. Также отметим, что несмотря на удачный в финансовом плане год компания второй раз подряд решила не выплачивать дивиденды своим акционерам. По итогам вышедшей отчетности мы обнулили наши ожидания по дивидендным выплатам, а также провели корректировку собственного капитала компании с учетом данных представленной отчетности. Более существенные изменения в модель компании мы планируем внести после возобновления полноценного раскрытия информации о рыночной стоимости портфеля проектов и публикации операционных показателей. См. таблицу: https://bf.arsagera.ru/stroitelstvo_nedvizhimos... В настоящий момент акции компании торгуются с P/BV 2024 около 1,1 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

В Профистрой мы ценим каждого клиента и стремимся сделать процесс ремонта максимально комфортным и прозрачным. Вот как устроена наша работа с клиентами:

1. Знакомство и погружение в вашу задачу. Первый шаг – это знакомство. Мы внимательно слушаем вас, чтобы понять все ваши желания и потребности. Это помогает нам глубже погрузиться в вашу задачу и предложить наилучшее решение.

2. Подбор решений. На основе полученной информации наша команда предлагает вам оптимальные варианты решения вашей задачи. Мы учитываем все нюансы: от стиля до функциональности.

3. Определение бюджета. Мы обсуждаем с вами предполагаемый бюджет проекта, чтобы наши предложения были максимально соответствующими вашим финансовым возможностям.

4. Подбор бонусной программы. Профистрой предлагает различные бонусные программы, которые помогут сделать ваш ремонт еще выгоднее. Мы подберем для вас наиболее подходящую программу, исходя из ваших потребностей и выбранного пакета услуг.

5. Заключение договора. После согласования всех деталей мы переходим к оформлению договора. Это гарантирует прозрачность и юридическую защищенность нашего сотрудничества.

6. Запуск процесса. С момента подписания договора мы приступаем к реализации проекта. На каждом этапе вы будете в курсе всех происходящих работ, а наша команда всегда будет на связи, чтобы ответить на любые ваши вопросы.

Мы в Профистрой верим, что ключ к успешному сотрудничеству лежит в внимании к деталям и индивидуальном подходе к каждому клиенту. Вместе мы сделаем ваш дом лучше!

Контакты компании Сайт Телефон: 8 (982) 519-93-33 8 (3462) 999-333 Другие социальные сети: ВКонтакте Одноклассники Отзывы на Яндексе

|

|

🐹ИнтерРао. 🥜Наконец-то бумага вышла из пилы вверх. Попутно вернулась над трендовой. Ну и попутно пробила зону где могли сидеть продавцы. 🥜До дивов осталось 3 недельки, так что держать осталось недолго. Теперь интрига, даст бумага хотя бы процентов 5 и доедет до зоны локальных хаёв или нет. Конечно хотелось бы что бы удивила и поехала выше, но пока что-то не верится в чудо! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Нижнекамскнефтехим. 🥜Бумагу вновь можно брать на карандаш. Тут сформировалась низходящая тенденция и если структура останется неизменной, то где-то у соточки может сформироваться новый минимум, а дальше можно рассчитывать на ростовое движение до половины прежней волны снижения. 🥜Сейчас что-то завязывается, но пока сложно сказать, это лжеминимум или он и вовсе сформируется тут. Если так, то это будет звоночек на слом тенденции. В любом случае тут надо наблюдать за дневными свечами. 🥜Вообще более глобально, ценновой диапазон 96-100р. является достаточно интересным для начала набора позиции. 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Если Вы решили продать акции «Чишминский сахарный завод», мы расскажем, как можно реализовать акции «Чишминский сахарный завод» быстро, просто и без риска. Для продажи акций можно обратиться в компанию «МигБрокер», скупающему акции «Чишминский сахарный завод» в любом городе России Важный момент! Компания «МигБрокер» платит деньги сразу, до подписания документов о переходе прав на акции. Все налоги и комиссии, «МигБрокер» берет на себя. Специалисты компании всегда стараются сделать предложение по цене максимально выгодным, а расчет по сделке на выбор продавца (наличными или переводом на указанные реквизиты). При сделке необходимо личное присутствие владельца акций, паспорт гражданина РФ, документы подтверждающие право на владение акциями, (выписка, письмо от самого общества, сертификат и др.), если данные документы утеряны, обратитесь, обязательно поможем разобраться www.migbroker.ru Работаем без выходных с 9-00 до 22-00, 8 985 268 23 01 или пишите в WhatsApp Компания «МигБрокер», является профессиональным участником рынка ценных бумаг, все сделки совершаются по всем правилам и законам РФ. Сделки проходят в уполномоченном органе, регистраторе или у нотариуса если в Вашем населенном пункте такого не имеется.

|

|

|

|